Türev Araçlar Dersi 5. Ünite Özet

Opsiyon Sözleşmeleri-Iı

Açıköğretim ders notları öğrenciler tarafından ders çalışma esnasında hazırlanmakta olup diğer ders çalışacak öğrenciler için paylaşılmaktadır. Sizlerde hazırladığınız ders notlarını paylaşmak istiyorsanız bizlere iletebilirsiniz.

Açıköğretim derslerinden Türev Araçlar Dersi 5. Ünite Özet için hazırlanan ders çalışma dokümanına (ders özeti / sorularla öğrenelim) aşağıdan erişebilirsiniz. AÖF Ders Notları ile sınavlara çok daha etkili bir şekilde çalışabilirsiniz. Sınavlarınızda başarılar dileriz.

Opsiyon Sözleşmeleri-Iı

Giriş

Opsiyon, alıcı ile satıcı arasında yapılan bir anlaşma olup bu anlaşma ile opsiyonu alan taraf anlaşmada belirlenmiş olan fiyat üzerinden opsiyona konu olan varlığı anlaşma süresi içinde alma ya da satma hakkına sahiptir. Bu hakka sahip olabilmek için alıcı satıcıya prim öder. Bu prim opsiyon fiyatı olarak da adlandırılmaktadır. Opsiyon piyasalarında yatırımcıların doğru opsiyonlarla işlem yapabilmesi açısından opsiyon fiyatının doğru bir şekilde hesaplanması ve opsiyon fiyatını etkileyen faktörler önem taşımaktadır.

Alım opsiyonu, opsiyonu elinde bulunduran tarafa, sözleşmede belirlenmiş olan varlığın belirlenmiş fiyattan alma hakkını verir. Alım opsiyonunun kullanılabilmesi için sözleşmede varlık için belirlenmiş olan fiyatın varlığın işlem tarihinde piyasa fiyatının altında olması gerekir.

Opsiyonlarda Gerçek Değer ve Zaman Değeri

Teorik olarak, alım ve satım opsiyon fiyatının iki temel faktör tarafından etkilendiği kabul edilmektedir. Bunlar, opsiyonun gerçek değeri ve zaman değeridir. Gerçek değer, vadesi hemen dolacak olan opsiyonun sahip olduğu değerdir.

S 0 pay senedi fiyatını, X ise kullanım fiyatını gösterdiğinde, S 0 -X değeri, parada olan alım opsiyonlarının gerçek değerini vermektedir. Alım opsiyonunun gerçek fiyatı ile gerçek değer arasındaki fark ise opsiyonun zaman değerini vermektedir. Opsiyonlardaki zaman değeri basit olarak opsiyonun fiyatı ile opsiyon hemen isleme konulduğundaki değeri arasındaki farktır.

Opsiyonun parada olması su şekilde açıklanabilmektedir; eger kullanım fiyatı o anki forward fiyatın altında ise bir alım opsiyonu parada olarak adlandırılır. Eğer kullanım fiyatı o anki forward fiyatın üzerinde ise bir satım opsiyonu parada olarak adlandırılır. Para dışı opsiyon ise eğer kullanım fiyatı basa bas seviyesinden daha yukarıda ise bir alım opsiyonu para dışıdır. Bir satım opsiyonunun para dışı olması için ise kullanım fiyatının basa bas seviyesinden aşağıda olması gerekmektedir. Para dışı opsiyonlar sadece zaman değerine sahiptirler, içsel değerleri sıfırdır.

Opsiyon Fiyatlama Modelleri

Opsiyon fiyatlamada kullanılan iki önemli model, Binomial Opsiyon Fiyatlama ve Black Scholes Opsiyon Fiyatlama modelleridir.

Binomial opsiyon fiyatlama modelinin de kullanılan varsayımları aşağıda verilmiştir.

- Piyasalar mükemmeldir. Yani vergiler ve komisyonlar ihmal edilmiştir. Açığa satışlar üzerine bir limit yoktur. Varlıklar sonsuz oranda bölünebilir.

- Tek bir faiz oranı vardır ve bu faiz oranı üzerinden borç alınıp verilebilir.

- Dönem faiz oranı, pay senedinin fiyat artış oranı, pay senedinin fiyat düşüş oranı bilinmektedir.

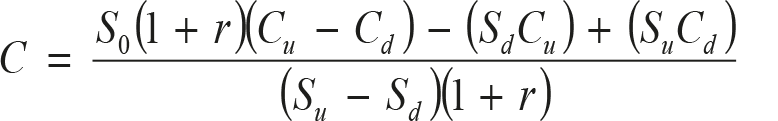

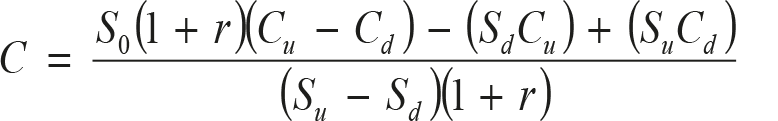

- Binomial modelde satın alma opsiyonunun değeri formülle şu şekilde gösterilebilir:

Bu formülasyonda,

S 0 : Cari piyasa fiyatı

r : Risksiz faiz oranı

S u : Piyasa fiyatında beklenen olası artış

S d : Piyasa fiyatında beklenen olası azalış

C u : Piyasa fiyatının artması durumunda opsiyonun değeri

C d : Piyasa fiyatının düşmesi durumunda opsiyonun değeri

Black-Scholes Opsiyon Fiyatlama Modeli yaklaşımın geçerli olabilmesi için su varsayımların sağlanması gerekmektedir:

- Piyasalar ideal olarak düşünülmüştür.

- Tüm yatırımcılar aynı sabit risksiz faiz oranı üzerinden borç alıp verebilirler; bu oran opsiyonun ömrü boyunca değişmeden kalır.

- Bağlı olduğu pay senetlerinin kâr payı ödemesi yoktur. Bu çerçevede model yalnız Avrupa opsiyonlarını ve Amerikan alım opsiyonlarını fiyatlamak için kullanılabilmektedir.

- Piyasalar daima açıktır, kapanmaz.

- Pay senedi fiyatlarının gösterdiği yapı stokastik süreçlerin difüzyon tipinde olanlarındandır.

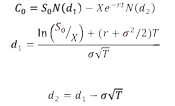

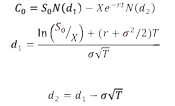

Satın alma opsiyonu için Black Scholes opsiyon fiyatlama modeli şu şekildedir:

C 0 : Alım opsiyonunun cari değeri

S 0 : Cari pay senedi fiyatı

N (d) : Kümülatif standart normal dağılım fonksiyonu. Bir standart normal dağılımdan rasgele bir çekilişin d’den az olma olasılığıdır.

X : Kullanım fiyatı

e : Doğal logaritma fonksiyonu, 2.71828.

r : Risksiz faiz oranı

T : Opsiyonun vadeye kalan süresi (yıl)

ln : Doğal logaritma fonksiyonu

i : Bağlı olunan varlığın getirisinin standart sapması

Opsiyon Fiyatını Etkileyen Faktörler

Opsiyon fiyatını etkileyen temel faktörler volatilite, vadeye kalan süre, risksiz faiz oranı, kâr payı ödemeleri olarak sınıflandırılabilir.

Volatilite (dalgalanma), dayanak varlığın fiyatının değişim yönü fark etmeksizin, belli bir zaman içerisinde (örneğin 1 yıl) fiyatın bulunduğu seviyeden ne kadar aşağıya veya ne kadar yukarıya gidebileceğinin ifadesidir.

Dalgalanma arttıkça, dayanak varlık fiyatlarını opsiyonu gerçek değerli yapacak seviyeye getirme ihtimali artacağından dalgalanmanın artması sonucu opsiyon primi, opsiyonun alım veya satım opsiyonu olduğu fark etmeksizin artar, azalması sonucunda ise opsiyon primi azalır.

Opsiyon satan yatırımcı, dayanak varlık fiyatının dalgalanmasının az olmasını veya dayanak varlık fiyatının satmış olduğu opsiyonun lehdarına kâr sağlamasını engelleyecek yönde hareketlenmesini bekler. Dolayısıyla opsiyonun vadesi ne kadar uzarsa dayanak varlık fiyatının dalgalanma ihtimali ve opsiyonun lehdarına kâr sağlayacak yönde hareketlenme ihtimali artar. Bu da opsiyonun değerinin artmasına sebep olur.

Opsiyonun vadesi yaklaştıkça opsiyon satan yatırımcılar söz konusu riskin gerçekleşme ihtimalinin azalması sayesinde opsiyon satmaya daha çok istekli olurlar. Bunu gerçekleştirebilmek için de satmak istedikleri opsiyonun değerini azaltmak ve alıcıya daha cazip fiyattan satmak isteyeceklerdir. İşte bu mantık çerçevesinde opsiyonun zaman değeri vade yaklaştıkça hızlanarak azalır.

Risksiz faiz oranındaki değişimler alım ve satım opsiyonları üzerinde farklı şekilde etkisini gösterir. Risksiz faiz oranındaki artış, opsiyonun kullanım fiyatının bugünkü değerini azaltır. Bu durumda faizlerin artması ile alım opsiyonu primi artar. Bu aynı zamanda daha düşük bir kullanım fiyatı anlamına da gelir. Bu şekilde opsiyonun primi artar.

Kâr payı oranı sadece endeks opsiyonları ve pay senedi opsiyonlarında hesaba katılan bir değişkendir. Kâr payı (temettü) bir pay senedinin fiyatının düşmesine sebep olan bir faktördür. Dolayısıyla kâr payı ödeyen bir şirketin pay senedinin veya kâr payı ödeyen şir ketlerin pay senetlerinden oluşan bir endeksin alım opsiyon primi, kâr payı ödemeyen bir şirketin pay senedinin veya bu tür pay senetlerinden oluşan bir endeks üzerine hazırlanan alım opsiyonlarının primlerinden daha düşüktür. Dolayısıyla kâr payı ödemesi alım opsi yonunun primini azaltan bir etkendir. Kâr payı ödemesinin alım opsiyonu üzerindeki etkisi ile ilgili yapılan açıklamanın tersine, bir hisse senedinin gerçekleştirdiği kâr payı ödemesi satım opsiyonunun değerini yükseltir.

Opsiyonlarda Duyarlılık Parametreleri

Opsiyonlarda duyarlılık parametreleri delta, gamma, vega, theta ve rho olarak sınıflandırılabilir.

Delta, opsiyonun dayanak varlık fiyatının bir birim değişmesi sonucunda opsiyonun priminin ne kadar azalacağını ya da artacağını gösterir. Delta yüzde olarak ifade edilir ve en yüksek %100 en düşük %0 olabilir.

Gerçek değeri çok yüksek olan bir opsiyonun deltası neredeyse %100’dür (genellikle %99,9’dur). Basa bas bir opsiyonun gerçek değeri vadesine kalan gün sayısına bağlı olarak %40 ile %55 aralığında değişiklik gösterir. Gerçek değeri olma ihtimali neredeyse yok olan bir opsiyonun deltası ise %0’a yakındır.

Opsiyonun gamması, opsiyona dayanak olan varlığın veya ekonomik göstergenin fiyatındaki bir birim değişiklikle, opsiyon deltasında kaç birim değişikliğin olabileceğini gösterir.

Opsiyonun vegası, dayanak varlık fiyatının zımni dalgalanmasının %1’lik değişimi sonunda opsiyon priminin ne kadar değişebileceğini gösterir. Veganın opsiyon primine olan katkısı, opsiyonun vadesine kalan gün sayısına göre de farklılık gösterir. Opsiyonun vadesine kalan gün sayısı arttıkça opsiyonun daha geniş fiyat aralığında dalgalanabilme olasılığı yüksektir.

Theta, vade sonuna bir gün daha yaklaşıldıkça, opsiyonun fiyatının ne kadar azalacağını ölçer. Zamanın ilerleyişi opsiyonun zaman değerini azalttığından her zaman eksi değerlerle ifade edilir.

Rho, faiz oranının yüzde 1’lik değişmesi sonucunda, opsiyonun priminde ne kadar değişimin olacağını gösterir.

Gelecek hakkında karamsarlığın ve fiyatların düşeceği beklentisinin hakim olduğu piyasalara ayı piyasası denirken, gelecek hakkında fiyatların yükseleceği beklentisinin hakim olduğu piyasalara boğa piyasası denir.

Piyasada var olan bir enstrümanla alınabilecek bir pozisyonu opsiyonlarla veya opsiyonlar ve dayanak varlıklar ile birden fazla pozisyona girmek suretiyle taklit etme işlemine sentetik pozisyon alma denir.

Sentetik pozisyonlar “Dayanak Varlık Sentetik Pozisyonları” ve “Opsiyon Sentetik Pozisyonları” olmak üzere iki grupta incelenebilirler:

- Dayanak Varlık Sentetik Pozisyonları: Alım ve satım opsiyonları ile alınan pozisyonlar ile oluşturulurlar.

- Opsiyon Sentetik Pozisyonları: Dayanak varlıklar ve opsiyonlar ile alınan pozisyonlar sonucunda oluşturulurlar. Arbitraj Amaçlı: Sentetik pozisyonlar arbitraj fırsatlarından yararlanabilmek amacıyla da kullanılabilir.

Opsiyonlar İle Riskten Korunma İşlemleri (Hedging İşlemleri)

Opsiyon sözleşmelerinin en çok kullanım alanlarından birisi riskten korunma işlemleridir. Opsiyon duyarlılık ölçütleri, opsiyonlarla riskten korunma işlemlerinde oldukça önemlidir. Opsiyon duyarlılık ölçütleri sadece bir opsiyonu tanımlamakla kalmaz, opsiyon içeren portföylerin maruz kaldığı riski de tanımlamaktadır.

Varant elinde bulunduran kişiye, dayanak varlığı ya da göstergeyi önceden belirlenen bir fiyattan belirli bir tarihte veya belirli bir tarihe kadar alma veya satma hakkı veren ve bu hakkın kaydi teslimat ya da nakit uzlaşı ile kullanıldığı menkul kıymet niteliğindeki sermaye piyasası aracını ifade eder.

Varantların özellikleri aşağıda sıralanmıştır.

- Opsiyon sözleşmelerinin menkul kıymetleştirilmiş hâlidir.

- Borsaya kote edilir ve pazar açılır.

- İkinci el piyasada işlem görür.

- Takası diğer menkul kıymetler gibi yapılır.

- Yapılandırılmış ürünler sınıfından bir finansal araçtır.

- İhraçcının sermaye temin etmek amacı ile ihraç edeceği bir ürün değildir.

- Tamamen ihraçcının şahsi sorumluluğu altındadır.

- Yatırımcıya ödediği prim karşılığında bir menkul kıymeti, bir menkul kıymet sepetini ya da bir endeksi, vade sonunda veya vadeden önce, belirlenmiş olan bir fiyat seviyesinden (ihraçcıdan) alma ya da (ihraçcıya) satma hakkı verir.

- Varantı satın alan yatırımcı yükümlülük değil, hak satın almış durumdadır.

- Varantlar Borsa İstanbul’da (BIST/Borsa) işlem görür.

- Varantların Borsa’ya kotasyonu ve işlem görmesine ilişkin usul ve esaslar ise 05.01.2010 tarihli ve 318 sayılı BIST Genelgesi ile düzenlenmiş ve kamuya duyurulmuştur.

Opsiyon ve Varant arasındaki benzerlikler aşağıda verilmiştir.

- Varantlar da opsiyonlar gibi yatırımcıya dayanak varlığı satın almadan dayanak varlık üzerinde meydana gelen fiyat hareketlerinden yararlanma imkânı verir.

- Varantlar, opsiyonlara benzer şekilde sahibine, belirli bir miktarda dayanak varlık ya da göstergeyi, önceden tespit edilmiş bir fiyat üzerinden, vadeye kadar ya da vade tarihinde alma veya satma hakkı veren finansal araçlardır.

- Varantlar ve opsiyonlar işleme konulana kadar dayanak varlık üzerinde control sağlamazlar. Her ikisi de bir hakkı ifade ederler.

Opsiyon ve Varant arasındaki farklar aşağıda verilmiştir.

- Opsiyonlar sözleşme, varantlar ise menkul kıymettir.

- Opsiyonlar vadeli işlem esasları ile işlem görürken varantlar spot (nakit) esasları ile işlem görür.

- Opsiyonlar, özellikleri işlem gördüğü borsalar tarafından belirlenen standart kontratlardır. Varantların özellikleri ise ihraçcı tarafından belirlenir ve opsiyonlara göre daha esnektir (örneğin sabit vadeleri yoktur).

- Opsiyonlarda satış yapan taraf opsiyonun yazıcısı konumundadır. Varantlarda ise her bir varantın tek bir ihraçcısı vardır. İhraçcı varantlarda kullanılacak olan hakkın tek muhatabı konumundadır.

- Opsiyonlarda teminat ve teminat tamamlama söz konusuyken varantlarda yoktur zira ürünün tüm sorumluluğu ihraçcı kuruluştadır. O nedenle varant alım satımında yatırımcı açısından teminat gerektiren herhangi bir durum söz konusu değildir. (http://borsaistanbul.com/)

Giriş

Opsiyon, alıcı ile satıcı arasında yapılan bir anlaşma olup bu anlaşma ile opsiyonu alan taraf anlaşmada belirlenmiş olan fiyat üzerinden opsiyona konu olan varlığı anlaşma süresi içinde alma ya da satma hakkına sahiptir. Bu hakka sahip olabilmek için alıcı satıcıya prim öder. Bu prim opsiyon fiyatı olarak da adlandırılmaktadır. Opsiyon piyasalarında yatırımcıların doğru opsiyonlarla işlem yapabilmesi açısından opsiyon fiyatının doğru bir şekilde hesaplanması ve opsiyon fiyatını etkileyen faktörler önem taşımaktadır.

Alım opsiyonu, opsiyonu elinde bulunduran tarafa, sözleşmede belirlenmiş olan varlığın belirlenmiş fiyattan alma hakkını verir. Alım opsiyonunun kullanılabilmesi için sözleşmede varlık için belirlenmiş olan fiyatın varlığın işlem tarihinde piyasa fiyatının altında olması gerekir.

Opsiyonlarda Gerçek Değer ve Zaman Değeri

Teorik olarak, alım ve satım opsiyon fiyatının iki temel faktör tarafından etkilendiği kabul edilmektedir. Bunlar, opsiyonun gerçek değeri ve zaman değeridir. Gerçek değer, vadesi hemen dolacak olan opsiyonun sahip olduğu değerdir.

S 0 pay senedi fiyatını, X ise kullanım fiyatını gösterdiğinde, S 0 -X değeri, parada olan alım opsiyonlarının gerçek değerini vermektedir. Alım opsiyonunun gerçek fiyatı ile gerçek değer arasındaki fark ise opsiyonun zaman değerini vermektedir. Opsiyonlardaki zaman değeri basit olarak opsiyonun fiyatı ile opsiyon hemen isleme konulduğundaki değeri arasındaki farktır.

Opsiyonun parada olması su şekilde açıklanabilmektedir; eger kullanım fiyatı o anki forward fiyatın altında ise bir alım opsiyonu parada olarak adlandırılır. Eğer kullanım fiyatı o anki forward fiyatın üzerinde ise bir satım opsiyonu parada olarak adlandırılır. Para dışı opsiyon ise eğer kullanım fiyatı basa bas seviyesinden daha yukarıda ise bir alım opsiyonu para dışıdır. Bir satım opsiyonunun para dışı olması için ise kullanım fiyatının basa bas seviyesinden aşağıda olması gerekmektedir. Para dışı opsiyonlar sadece zaman değerine sahiptirler, içsel değerleri sıfırdır.

Opsiyon Fiyatlama Modelleri

Opsiyon fiyatlamada kullanılan iki önemli model, Binomial Opsiyon Fiyatlama ve Black Scholes Opsiyon Fiyatlama modelleridir.

Binomial opsiyon fiyatlama modelinin de kullanılan varsayımları aşağıda verilmiştir.

- Piyasalar mükemmeldir. Yani vergiler ve komisyonlar ihmal edilmiştir. Açığa satışlar üzerine bir limit yoktur. Varlıklar sonsuz oranda bölünebilir.

- Tek bir faiz oranı vardır ve bu faiz oranı üzerinden borç alınıp verilebilir.

- Dönem faiz oranı, pay senedinin fiyat artış oranı, pay senedinin fiyat düşüş oranı bilinmektedir.

- Binomial modelde satın alma opsiyonunun değeri formülle şu şekilde gösterilebilir:

Bu formülasyonda,

S 0 : Cari piyasa fiyatı

r : Risksiz faiz oranı

S u : Piyasa fiyatında beklenen olası artış

S d : Piyasa fiyatında beklenen olası azalış

C u : Piyasa fiyatının artması durumunda opsiyonun değeri

C d : Piyasa fiyatının düşmesi durumunda opsiyonun değeri

Black-Scholes Opsiyon Fiyatlama Modeli yaklaşımın geçerli olabilmesi için su varsayımların sağlanması gerekmektedir:

- Piyasalar ideal olarak düşünülmüştür.

- Tüm yatırımcılar aynı sabit risksiz faiz oranı üzerinden borç alıp verebilirler; bu oran opsiyonun ömrü boyunca değişmeden kalır.

- Bağlı olduğu pay senetlerinin kâr payı ödemesi yoktur. Bu çerçevede model yalnız Avrupa opsiyonlarını ve Amerikan alım opsiyonlarını fiyatlamak için kullanılabilmektedir.

- Piyasalar daima açıktır, kapanmaz.

- Pay senedi fiyatlarının gösterdiği yapı stokastik süreçlerin difüzyon tipinde olanlarındandır.

Satın alma opsiyonu için Black Scholes opsiyon fiyatlama modeli şu şekildedir:

C 0 : Alım opsiyonunun cari değeri

S 0 : Cari pay senedi fiyatı

N (d) : Kümülatif standart normal dağılım fonksiyonu. Bir standart normal dağılımdan rasgele bir çekilişin d’den az olma olasılığıdır.

X : Kullanım fiyatı

e : Doğal logaritma fonksiyonu, 2.71828.

r : Risksiz faiz oranı

T : Opsiyonun vadeye kalan süresi (yıl)

ln : Doğal logaritma fonksiyonu

i : Bağlı olunan varlığın getirisinin standart sapması

Opsiyon Fiyatını Etkileyen Faktörler

Opsiyon fiyatını etkileyen temel faktörler volatilite, vadeye kalan süre, risksiz faiz oranı, kâr payı ödemeleri olarak sınıflandırılabilir.

Volatilite (dalgalanma), dayanak varlığın fiyatının değişim yönü fark etmeksizin, belli bir zaman içerisinde (örneğin 1 yıl) fiyatın bulunduğu seviyeden ne kadar aşağıya veya ne kadar yukarıya gidebileceğinin ifadesidir.

Dalgalanma arttıkça, dayanak varlık fiyatlarını opsiyonu gerçek değerli yapacak seviyeye getirme ihtimali artacağından dalgalanmanın artması sonucu opsiyon primi, opsiyonun alım veya satım opsiyonu olduğu fark etmeksizin artar, azalması sonucunda ise opsiyon primi azalır.

Opsiyon satan yatırımcı, dayanak varlık fiyatının dalgalanmasının az olmasını veya dayanak varlık fiyatının satmış olduğu opsiyonun lehdarına kâr sağlamasını engelleyecek yönde hareketlenmesini bekler. Dolayısıyla opsiyonun vadesi ne kadar uzarsa dayanak varlık fiyatının dalgalanma ihtimali ve opsiyonun lehdarına kâr sağlayacak yönde hareketlenme ihtimali artar. Bu da opsiyonun değerinin artmasına sebep olur.

Opsiyonun vadesi yaklaştıkça opsiyon satan yatırımcılar söz konusu riskin gerçekleşme ihtimalinin azalması sayesinde opsiyon satmaya daha çok istekli olurlar. Bunu gerçekleştirebilmek için de satmak istedikleri opsiyonun değerini azaltmak ve alıcıya daha cazip fiyattan satmak isteyeceklerdir. İşte bu mantık çerçevesinde opsiyonun zaman değeri vade yaklaştıkça hızlanarak azalır.

Risksiz faiz oranındaki değişimler alım ve satım opsiyonları üzerinde farklı şekilde etkisini gösterir. Risksiz faiz oranındaki artış, opsiyonun kullanım fiyatının bugünkü değerini azaltır. Bu durumda faizlerin artması ile alım opsiyonu primi artar. Bu aynı zamanda daha düşük bir kullanım fiyatı anlamına da gelir. Bu şekilde opsiyonun primi artar.

Kâr payı oranı sadece endeks opsiyonları ve pay senedi opsiyonlarında hesaba katılan bir değişkendir. Kâr payı (temettü) bir pay senedinin fiyatının düşmesine sebep olan bir faktördür. Dolayısıyla kâr payı ödeyen bir şirketin pay senedinin veya kâr payı ödeyen şir ketlerin pay senetlerinden oluşan bir endeksin alım opsiyon primi, kâr payı ödemeyen bir şirketin pay senedinin veya bu tür pay senetlerinden oluşan bir endeks üzerine hazırlanan alım opsiyonlarının primlerinden daha düşüktür. Dolayısıyla kâr payı ödemesi alım opsi yonunun primini azaltan bir etkendir. Kâr payı ödemesinin alım opsiyonu üzerindeki etkisi ile ilgili yapılan açıklamanın tersine, bir hisse senedinin gerçekleştirdiği kâr payı ödemesi satım opsiyonunun değerini yükseltir.

Opsiyonlarda Duyarlılık Parametreleri

Opsiyonlarda duyarlılık parametreleri delta, gamma, vega, theta ve rho olarak sınıflandırılabilir.

Delta, opsiyonun dayanak varlık fiyatının bir birim değişmesi sonucunda opsiyonun priminin ne kadar azalacağını ya da artacağını gösterir. Delta yüzde olarak ifade edilir ve en yüksek %100 en düşük %0 olabilir.

Gerçek değeri çok yüksek olan bir opsiyonun deltası neredeyse %100’dür (genellikle %99,9’dur). Basa bas bir opsiyonun gerçek değeri vadesine kalan gün sayısına bağlı olarak %40 ile %55 aralığında değişiklik gösterir. Gerçek değeri olma ihtimali neredeyse yok olan bir opsiyonun deltası ise %0’a yakındır.

Opsiyonun gamması, opsiyona dayanak olan varlığın veya ekonomik göstergenin fiyatındaki bir birim değişiklikle, opsiyon deltasında kaç birim değişikliğin olabileceğini gösterir.

Opsiyonun vegası, dayanak varlık fiyatının zımni dalgalanmasının %1’lik değişimi sonunda opsiyon priminin ne kadar değişebileceğini gösterir. Veganın opsiyon primine olan katkısı, opsiyonun vadesine kalan gün sayısına göre de farklılık gösterir. Opsiyonun vadesine kalan gün sayısı arttıkça opsiyonun daha geniş fiyat aralığında dalgalanabilme olasılığı yüksektir.

Theta, vade sonuna bir gün daha yaklaşıldıkça, opsiyonun fiyatının ne kadar azalacağını ölçer. Zamanın ilerleyişi opsiyonun zaman değerini azalttığından her zaman eksi değerlerle ifade edilir.

Rho, faiz oranının yüzde 1’lik değişmesi sonucunda, opsiyonun priminde ne kadar değişimin olacağını gösterir.

Gelecek hakkında karamsarlığın ve fiyatların düşeceği beklentisinin hakim olduğu piyasalara ayı piyasası denirken, gelecek hakkında fiyatların yükseleceği beklentisinin hakim olduğu piyasalara boğa piyasası denir.

Piyasada var olan bir enstrümanla alınabilecek bir pozisyonu opsiyonlarla veya opsiyonlar ve dayanak varlıklar ile birden fazla pozisyona girmek suretiyle taklit etme işlemine sentetik pozisyon alma denir.

Sentetik pozisyonlar “Dayanak Varlık Sentetik Pozisyonları” ve “Opsiyon Sentetik Pozisyonları” olmak üzere iki grupta incelenebilirler:

- Dayanak Varlık Sentetik Pozisyonları: Alım ve satım opsiyonları ile alınan pozisyonlar ile oluşturulurlar.

- Opsiyon Sentetik Pozisyonları: Dayanak varlıklar ve opsiyonlar ile alınan pozisyonlar sonucunda oluşturulurlar. Arbitraj Amaçlı: Sentetik pozisyonlar arbitraj fırsatlarından yararlanabilmek amacıyla da kullanılabilir.

Opsiyonlar İle Riskten Korunma İşlemleri (Hedging İşlemleri)

Opsiyon sözleşmelerinin en çok kullanım alanlarından birisi riskten korunma işlemleridir. Opsiyon duyarlılık ölçütleri, opsiyonlarla riskten korunma işlemlerinde oldukça önemlidir. Opsiyon duyarlılık ölçütleri sadece bir opsiyonu tanımlamakla kalmaz, opsiyon içeren portföylerin maruz kaldığı riski de tanımlamaktadır.

Varant elinde bulunduran kişiye, dayanak varlığı ya da göstergeyi önceden belirlenen bir fiyattan belirli bir tarihte veya belirli bir tarihe kadar alma veya satma hakkı veren ve bu hakkın kaydi teslimat ya da nakit uzlaşı ile kullanıldığı menkul kıymet niteliğindeki sermaye piyasası aracını ifade eder.

Varantların özellikleri aşağıda sıralanmıştır.

- Opsiyon sözleşmelerinin menkul kıymetleştirilmiş hâlidir.

- Borsaya kote edilir ve pazar açılır.

- İkinci el piyasada işlem görür.

- Takası diğer menkul kıymetler gibi yapılır.

- Yapılandırılmış ürünler sınıfından bir finansal araçtır.

- İhraçcının sermaye temin etmek amacı ile ihraç edeceği bir ürün değildir.

- Tamamen ihraçcının şahsi sorumluluğu altındadır.

- Yatırımcıya ödediği prim karşılığında bir menkul kıymeti, bir menkul kıymet sepetini ya da bir endeksi, vade sonunda veya vadeden önce, belirlenmiş olan bir fiyat seviyesinden (ihraçcıdan) alma ya da (ihraçcıya) satma hakkı verir.

- Varantı satın alan yatırımcı yükümlülük değil, hak satın almış durumdadır.

- Varantlar Borsa İstanbul’da (BIST/Borsa) işlem görür.

- Varantların Borsa’ya kotasyonu ve işlem görmesine ilişkin usul ve esaslar ise 05.01.2010 tarihli ve 318 sayılı BIST Genelgesi ile düzenlenmiş ve kamuya duyurulmuştur.

Opsiyon ve Varant arasındaki benzerlikler aşağıda verilmiştir.

- Varantlar da opsiyonlar gibi yatırımcıya dayanak varlığı satın almadan dayanak varlık üzerinde meydana gelen fiyat hareketlerinden yararlanma imkânı verir.

- Varantlar, opsiyonlara benzer şekilde sahibine, belirli bir miktarda dayanak varlık ya da göstergeyi, önceden tespit edilmiş bir fiyat üzerinden, vadeye kadar ya da vade tarihinde alma veya satma hakkı veren finansal araçlardır.

- Varantlar ve opsiyonlar işleme konulana kadar dayanak varlık üzerinde control sağlamazlar. Her ikisi de bir hakkı ifade ederler.

Opsiyon ve Varant arasındaki farklar aşağıda verilmiştir.

- Opsiyonlar sözleşme, varantlar ise menkul kıymettir.

- Opsiyonlar vadeli işlem esasları ile işlem görürken varantlar spot (nakit) esasları ile işlem görür.

- Opsiyonlar, özellikleri işlem gördüğü borsalar tarafından belirlenen standart kontratlardır. Varantların özellikleri ise ihraçcı tarafından belirlenir ve opsiyonlara göre daha esnektir (örneğin sabit vadeleri yoktur).

- Opsiyonlarda satış yapan taraf opsiyonun yazıcısı konumundadır. Varantlarda ise her bir varantın tek bir ihraçcısı vardır. İhraçcı varantlarda kullanılacak olan hakkın tek muhatabı konumundadır.

- Opsiyonlarda teminat ve teminat tamamlama söz konusuyken varantlarda yoktur zira ürünün tüm sorumluluğu ihraçcı kuruluştadır. O nedenle varant alım satımında yatırımcı açısından teminat gerektiren herhangi bir durum söz konusu değildir. (http://borsaistanbul.com/)