Gayrimenkul Ekonomisi Dersi 2. Ünite Özet

Gayrimenkul Ekonomisine Giriş

Açıköğretim ders notları öğrenciler tarafından ders çalışma esnasında hazırlanmakta olup diğer ders çalışacak öğrenciler için paylaşılmaktadır. Sizlerde hazırladığınız ders notlarını paylaşmak istiyorsanız bizlere iletebilirsiniz.

Açıköğretim derslerinden Gayrimenkul Ekonomisi Dersi 2. Ünite Özet için hazırlanan ders çalışma dokümanına (ders özeti / sorularla öğrenelim) aşağıdan erişebilirsiniz. AÖF Ders Notları ile sınavlara çok daha etkili bir şekilde çalışabilirsiniz. Sınavlarınızda başarılar dileriz.

Gayrimenkul Ekonomisine Giriş

Giriş

Piyasalar, mal ve hizmetlerin alıcı ve satıcılar arasında kendi istekleriyle karşılıklı olarak alınıp satıldığı mekanizmalardır. Gayrimenkul piyasası;

- Kentsel mekân piyasası

- Gayrimenkul varlık piyasasıdır.

Finans Sektörü ve Reel Sektör Arasındaki İlişki

Finansal piyasalar, sermaye birikiminin gerçekleşebilmesi için tasarruf fazlasına sahip kişi ve kuruluşların ellerindeki fonları tasarruf açığı içinde bulunanların kullanımına sunmalarına aracılık etmektedir.

Finans sektörünün temel amacı, reel sektöre fon sağlamak olmalıdır. Sermaye piyasalarındaki fon talebi ve fon arzının dengede olabilmesi, reel sektör ve dolayısıyla ekonomik kalkınma için oldukça önemlidir.

Finansal piyasalar vadesi bakımından, “ para piyasaları ” ve “ sermaye piyasaları ” olmak üzere iki sınıfa ayrılırlar. Para piyasaları kısa süreli (bir yıl ve daha kısa vadeli) fon arz ve talebinin karşılaştığı piyasalardır. Sermaye piyasaları ise uzun süreli (bir yıldan uzun vade) fon arz ve talebinin karşılaştığı piyasalardır. Günümüz finans piyasaları bankalar, kiralama (leasing) şirketleri, faktoring şirketleri, yatırım fonları, aracı kurumlar, sigorta şirketleri ve gayrimenkul yatırım şirketlerinden oluşan oldukça kapsamlı piyasalardır. Hisse senedi piyasası ve tahvilbono piyasasının yanı sıra gayrimenkul piyasası da finans sektörün önemli bir kısmını oluşturmaktadır.

Şirket bilançolarının aktifinde yer alan ve maddi duran varlıklar olarak tanımlanan varlıkların önemli bir bölümü gayrimenkul, yani taşınmaz mallardır. Kurumsal portföy yatırımlarının önemli bir kısmı gayrimenkul yatırımlarına ayrılmış durumdadır.

Gayrimenkul Nedir?

Gayrimenkuller esas niteliği bakımından sabit olan, bir yerden başka bir yere taşınması mümkün olmayan maddi varlıklardır. Gayrimenkullere “taşınmaz eşya” veya “taşınmaz mal” da denilmektedir. Gayrimenkullerin en önemlileri, arazi ve madenlerdir. Gayrimenkuller, dünya üzerindeki maddi duran varlıkların üçte birini oluşturmaktadır. Uluslararası akademik literatüre bakıldığında, gayrimenkul piyasası çalışmalarının mimarlık, şehir ve bölge planlama, hukuk, ekonomi, finans, matematik, istatistik ve bilgi teknolojileri alanları arasında işbirliği gerektiren disiplinler arası çalışmalar olduğu görülmektedir. Gayrimenkul geliştirme, üretilen gayrimenkulü ileri bir tarihte satma veya gayrimenkulü uzun dönemli kiraya verme işlemleri yatırımcıya zaman içinde nakit akışı sağlamaktadır.

Kentsel Mekân Piyasası

Kentsel mekân piyasasında gayrimenkullerin kullanım hakkı söz konusudur. Mekân piyasası basılı kaynaklarda kira piyasası olarak da tanımlanmaktadır. Mekân piyasası arzını belirleyenler ise, gayrimenkul sahipleridir. Kentsel mekânı belirli bir süre için kullanma bedeli veya fiyatı, kira değeri olarak tanımlanmaktadır.

Gayrimenkul Varlık Piyasası (Sermaye Piyasaları)

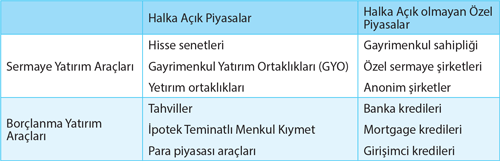

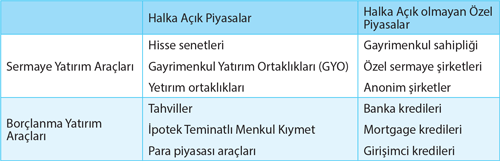

Mekân piyasasında gayrimenkullerin “kullanım hakkı” söz konusu iken, varlık piyasasında gayrimenkuller üzerinde sahiplik yani “mülkiyet hakkı” söz konusudur. Sermaye piyasalarını, sektör ve yatırım araçları bakımından dört farklı kategori altında tanımlamak mümkündür.

Sermaye piyasaları ve yatırım araçları:

Halka açık olmayan özel piyasalarda ise, finansal varlıkların alım satım işlemleri özel işlemler olarak tanımlanır ve bu işlemler sadece alım satımı yapan kişiler arasında gerçekleşir. Kişiler genellikle, aracı kurumlar olarak tanımladığımız komisyoncular aracılığı ile bir araya gelmektedir.Sermaye piyasaları ve yatırım araçları: Sermaye piyasalarını, halka açık piyasalar ve halka açık olmayan özel piyasalar olarak ikiye ayırmak mümkündür. Halka açık piyasalar, birçok piyasa katılımcısının aktif olarak yer aldığı organize olmuş piyasalardır. Organize piyasalarda alım satım işlemleri anında değerlendirilir ve bu nedenle piyasadaki yeni bilgiyi içeren ya da yansıtan fiyat değişikliği anında gözlemlenebilmektedir.

Özel piyasalarda genellikle tek ve büyük bir varlığın alım satımı söz konusudur. Gerçekleşen finansal işlemin piyasa değeri oldukça büyüktür. Özel piyasalar, halka açık piyasalara kıyasla likit değildir.

Likit piyasalar, söz konusu finansal varlığın kısa sürede ve sorunsuz bir şekilde yani değer kaybına uğramadan alınıp satıldığı piyasalardır.

Halka açık piyasalarda alım satıma konu olan finansal varlığın fiyatını gözlemlemek oldukça kolaydır. Örneğin, hisse senedi fiyatların bilgisayar ekranlarından takip edilebilir. Özel piyasalarda, alım satım işlemine konu olan varlığın piyasa fiyatını gözlemlemek oldukça zor ve masraflıdır.

Özel piyasalar, genellikle tek ve büyük bir varlığın alım satım işlemlerinin kişiler arasında gerçekleştiği piyasalardır. Alım satım işlemine genellikle emlakçılar aracılık etmektedir. Özel piyasalarda işlem gören gayrimenkule dayalı önemli bir finansal varlık, mortgage kredileridir. Mortgage kredisi , konut finansmanı için kullanılan ipotekli bir kredidir. Bankalar verdikleri mortgage kredisine konu olan konut üzerine ipotek koymaktadırlar. Krediyi alan kişi bankaya olan tüm borcunu ödediği takdirde, konut üzerindeki ipotek kaldırılmakta ve konutun mülkiyeti kişiye devredilmektedir. Kredi sözleşmesi, konut kredisi alan kişi ile krediyi veren banka arasında imzalanmaktadır.

Halka açık piyasalarda, iki temel gayrimenkule dayalı finansal varlık işlem görmektedir. Bunlar; Gayrimenkul Yatırım Ortaklıkları (GYO) ve mortgage kredilerine dayalı menkul kıymetlerdir (ipotek teminatlı menkul kıymetler).

GYO’lar, portföyü gayrimenkul (taşınmaz) ve menkul (taşınır) kıymetlerden oluşan ve hisseleri borsada işlem gören şirketlerdir. GYO hisseleri 2000 yılından bu yana ülkemiz hisse senedi piyasası olan İstanbul Menkul Kıymetler Borsasında (İMKB) hızla büyümektedir. İpotek teminatlı menkul kıymetler ise, mortgage kredileri ve kredinin güvencesi olan ipotekli konutlar teminat gösterilerek ihraç edilen borçlanma kâğıtları yani tahvillerdir.

Sermaye piyasalarındaki (halka açık ve/veya özel piyasalar) yatırım araçlarını da iki ayrı kategoride incelemek mümkündür. Bunlar:

- Sermaye yatırım araçları ve

- Borçlanma yatırım araçlarıdır.

Krediler, tahvil/bono ve ipotek teminatlı menkul kıymetler temel borçlanma araçlarını oluşturmaktadır.

Amerika Birleşik Devletleri (ABD) sermaye piyasasındaki yatırım araçlarının dağılımını ve bu dağılım içinde gayrimenkul yatırımlarının payını incelendiğinde, gayrimenkul yatırımlarının ağırlıklı olarak özel sektör (özel piyasalar) sermaye yatırımlarında karşımıza çıktığı görülmektedir. Gelişmekte olan ülkelerde ise, özel sektör yatırımlarının daha fazla olduğunu ve piyasa genelinde gayrimenkul yatırım araçlarının payının daha büyük olduğunu görülmektedir.

Gayrimenkul Ekonomisi Nedir?

Gayrimenkul ekonomisi, ekonomik aktivitelerin merkezi olan kentleri, kentlerin mekânsal yapısını, hane halkı ve firmaların yer seçme kararlarını çalışan, mikroekonomi disiplininin bir alt dalıdır. Gayrimenkul ekonomisi, binaların ve kentsel ve/veya kırsal arazilerin kullanımı, geliştirilmesi ve fiyatlandırılması konularını içermektedir. Gayrimenkul ekonomisi “ Kentsel Ekonomi ” ve “ Finansal Ekonomi ” olmak üzere, ekonomi biliminin iki alt dalı çerçevesinde çalışılmaktadır. Kentsel ekonomi çerçevesinde, kentlerdeki mekân piyasası yani kullanım alanı piyasası çalışılmaktadır. Finansal ekonomi ise, temelde para ve sermaye piyasalarının işleyişini ve bu piyasalardaki yatırım araçlarının fiyatlandırılmasını ve yatırımcıların risk yönetimini çalışmaktadır. Finansal ekonomi çerçevesinde, doğrudan gayrimenkul yatırımları ve gayrimenkule dayalı finansal varlıklar sermaye piyasası yatırım araçları olarak ele alınmaktadır.

Türkiye’de Gayrimenkul Piyasası ve Son Gelişmeler

Türkiye’deki gayrimenkul piyasası dinamiklerini etkileyen çok sayıda faktör bulunmaktadır. Bu faktörler arasında; nüfus artışı, kırsal bölgelerden kentsel bölgelere devam eden göçler, doğal afetler, mevcut konutların yenilenmesi, organize perakende piyasasının (özellikle alışveriş merkezleri) büyümesi, hizmet sektörünün gelişmesi sonucu çok uluslu ve ulusal şirketlerin sayısının artması ve bunun beraberinde ofis alanı kullanım talebindeki artış, ülkemiz coğrafi konumundan dolayı hızla büyüyen lojistik sektörü ve bununla ilgili inşaat ihtiyacındaki artışı sayabiliriz.

Konut Piyasası

Türkiye’de, 1950’li yıllardan itibaren sanayileşmenin sonucu gerçekleşen kentleşme ve hızla artan nüfus nedeniyle konut ihtiyacı önemli ölçüde artırmıştır. 2009 yılında Türkiye genelinde satılan konut sayısı oldukça yüksektir. Söz konusu artışın arkasında yatan en önemli nedenin 2009 yılında faiz oranlarında yaşanan keskin düşüşler olduğu düşünülmektedir. Konut arz ve talebi arasındaki fark, sektörün büyüme potansiyeline dair önemli bir göstergedir. Konut açığının çoğunlukla kaçak yapılaşma yoluyla karşılandığı ve kaçak yapılaşmanın Türkiye’deki konut sektörünün geleneksel bir sorunu olduğu bilinmektedir İleride bu evlerin yıkılması ya da içinde oturanların gelir düzeyleri arttıkça daha yüksek kalitedeki evlere taşınmaları söz konusu olabilir.

Ofis Piyasası

Türkiye’de ofis piyasasının en büyük olduğu şehirler; İstanbul, İzmir ve Ankara’dır. Ofisler fiyatlarına ve konumlara göre A, B ve C olarak sınıflandırılmaktadır. Ofis piyasası Türkiye’deki çok uluslu şirketlerin, yabancı yatırımların ve büyük ulusal şirketlerin sayısının artmaya başladığı 2002 yılından beri gelişmektedir. 2009 yılı Haziran ayı itibariyle, İstanbul ofis piyasası 2,3 milyon m2 ’lik kullanım alanına sahiptir ve Güney-Doğu Avrupa ülkelerinin metropoliten kentleri arasında 2. büyük ofis stokuna sahiptir. Birinci sırada ise 5,4 milyon m2 ’lik ofis alanı ile Atina gelmektedir. Güney-Doğu Avrupa, Orta Doğu ve Afrika’daki kentler arasında Dubai, A-tipi ofis alanlarında en yüksek kira değerlerine sahiptir. İstanbul ise en yüksek ofis alanı kira değerlerine sahip ikinci metropoliten kent olarak görülmektedir.

Perakende Piyasası

Organize perakende sektörünün (alışveriş merkezleri, AVM lerin) hızla büyüdüğü son yıllarda, gayrimenkul sektörünün perakende bölümü daha fazla önem kazanmıştır. Türkiye ve Rusya’daki perakende piyasaları Avrupa’daki en hızlı büyüyen piyasalardır. Perakende ticaret hacminin gelişimi ile birlikte organize perakende (alışveriş merkezleri) de genel perakende sektörü içerisinde büyümeye devam etmektedir.

Lojistik Piyasası

Orta Asya, Avrupa, Orta Doğu ve Kuzey Afrika arasında kıtalararası ulaşım yollarının kesiştiği noktada bulunan bir ülke olan Türkiye’de lojistik piyasası en hızlı büyüyen piyasalardan biridir. İstanbul’daki sanayi bölgeleri genellikle şehri çevreleyen TEM ve E-5 gibi anayolların üzerinde bulunmaktadır. İstanbul’a ek olarak çevre illerden İzmit ve Tekirdağ da Türkiye’nin ana lojistik merkezleri arasındadır.

Konut Finansmanı ve Mortgage Piyasası

Türkiye’deki konut finansmanı hem kurumsal hem de kurumsal olmayan kaynaklarla gerçekleşmektedir. Proje finansmanı ve ipotekli konut kredileri (mortgage kredileri) kurumsal finansman kaynaklarıdır. Öte yandan, kooperatifler ve hisse paylaşımı anlaşmaları ise kurumsal olmayan finansman kaynaklarına örnektir.

Kooperatifler, üyelerini konut sahibi yapmak için kurulan yasal tüzel kişiliklerdir. Ülkemizde, ipotekli konut kredisi olarak bilinen mortgage kredisini, taşınmaz mal yani gayrimenkul finansmanın temel ve klasik borçlanma kontratı olarak tanımlamak mümkündür.

Mortgage kredisi özünde iki adet yasal dokümandan oluşmaktadır. Birincisi, borç senedi (kredi sözleşmesi), ikincisi ise mortgage kredisine konu olan konutun tapusudur. Borçlanan taraf, borcunu ödemekte gecikir ya da ödemez ise kredi veren banka ipotek altında bulunan konutu geri alma hakkına sahiptir. Mortgage sistemi iki yüz yılı aşkın bir süredir dünyanın çeşitli ülkelerinde kısmi farklılıklar olmakla birlikte uygulanmaktadır.

Türkiye Bankalar Birliği verilerine göre, ülkemizdeki toplam konut kredilerinin %99,93’ü mevduat bankaları tarafından verilmektedir.

Ülkemizdeki yeni Konut Finansman Sistemi 6 Mart 2007’de devreye girmiştir. Yeni Konut Finansman Sistemi’ni mevcut konut kredileri sisteminden ayıran en önemli özellik; mortgage kredilerine dayalı menkul kıymet yani “ipotek teminatlı menkul kıymet” piyasasının oluşturulmasıdır. Bankaların kullandırdıkları konut kredileri vadesi, fonlama kaynaklarının (mevduat) vadesinden çok daha uzun olmaktadır. Bu durum, banka için önemli bir vade uyuşmazlığı sorunu oluşturmakta ve bilânçolarını olumsuz etkilemektedir. Kredi kullandıran kuruluşlar, yeni sistemde kredi alacaklarını ipoteğe dayalı menkul kıymet veya tahvil olarak satabilecek, böylece vade riski sorunu ortadan kalkacak, kredilerin fonlanması kolaylaşacak ve bilanço vadeleri birbirlerine yaklaşacaktır. İpotek teminatlı menkul kıymet piyasası ülkemizde henüz uygulamaya geçmemiştir.

Gayrimenkul Yatırım Ortaklıkları (GYO) Piyasası

Gayrimenkul yatırımları büyük kaynaklarla finanse edilebilen, yüksek değerli yatırımlardır. Gayrimenkullerin alım, satım ve yönetim işleri son derece kompleks ve likit olmayan bir piyasa ortamında gerçekleştiğinden, birçok ülkede yatırımcıların gayrimenkul piyasasına erişimi Gayrimenkul Yatırım Ortaklıkları (GYO) piyasası aracılığıyla gerçekleşmektedir. Gayrimenkul ve menkul kıymetlerden oluşan karma portföyler olarak tanımlanan GYO şirketlerinin kurulmasının iki temel nedeni bulunmaktadır. Bunlar, gayrimenkul yatırımlarındaki finansman sıkıntısı ve küçük yatırımcının büyük ölçekli yatırım projelerinden faydalanma isteğidir.

İlk GYO’lar, Massachusetts Yatırım Ortaklıkları olarak bilinmektedir.

Türkiye’deki ilk GYO şirketi ise 1995 yılında kurulmuş ve 1997 yılında halka arz edilmiştir.

Gayrimenkul Yatırım Ortaklıkları;

- gayrimenkullere,

- gayrimenkullere dayalı sermaye piyasası araçlarına,

- gayrimenkul projelerine,

- gayrimenkule dayalı haklara ve

- sermaye piyasası araçlarına

yatırım yapabilen, belirli projeleri gerçekleştirmek amacıyla adi ortaklık kurabilen sermaye piyasası kurumlarıdır. GYO’lar, arazi, bina gibi taşınmaz malları menkul (taşınır) değerler haline getirmektedir. Böylece, taşınmaz malların güvenilirlik, dayanıklılık gibi özelliklerine, bölünebilirlik ve hareketlilik özellikleri de kazandırılmaktadır. Ülkemiz GYO piyasasında şirketler en az %25 oranında halka açık olmak zorundadırlar. Temelde gayrimenkullere yatırım yapan bu şirketlerin emlakçılık, gayrimenkul danışmanlığı ve inşaat işleri ile uğraşmaları kanunen yasaktır.

Ülkemizde, GYO’lara ilişkin ilk yasal düzenleme 1995 yılında çıkarılan “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği” ile gerçekleşmiştir. 1999 yılında ise piyasa temsilcileri, GYO sektörünü tanıtmak ve geliştirmek amacıyla Gayrimenkul Yatırım Ortaklıkları Derneği (GYODER)’ni kurmuşlardır. Gayrimenkul sektöründe kurumsallaşmayı teşvik etmek amacıyla GYO’ların kurumlar vergisinden muaf tutulması ile birlikte, GYO’ların sayıları ve portföylerinin büyüklüğü zaman içinde artmıştır.

Gayrimenkul Piyasası SWOT Analizi

SWOT analizi, analize konu olan ya da incelenen sektörün, kurumun, tekniğin, sürecin, durumun veya kişinin güçlü ( S trengths), zayıf ( W eaknesses) yönlerini belirlemekte ve dış çevreden kaynaklanan fırsat ( O pportunities) ve tehditleri ( T hreats) saptamakta kullanılan bir tekniktir. Analiz sonuçlarına göre, Türkiye’deki gayrimenkul sektörünün güçlü yönleri arasında; güçlü bir bankacılık sistemi, ipotekli konut kredisi sisteminin kısa bir süre önce uygulanmaya başlanması, uluslararası inşaat firmalarının özellikle konut sektörüne yatırım yapması, ve son olarak uluslararası önemli bir kuruluş olan Kentsel Arazi Enstitüsü’nün (Urban Land Institute) ülkemiz gayrimenkul piyasasını 2008’de 1., 2009 yılında ise 3. lider gayrimenkul piyasası seçmesi sayılabilir. Öte yandan, kayıt dışı konut (gecekondu) sorunu ve oldukça eski konut stokunun mortgage kredileri için teminat oluşturabilecek kalitede olmaması sektörün zayıf yönleri arasında sayılmaktadır. Bununla birlikte, kentsel arazinin özellikle İstanbul’da sınırlı ve dolayısıyla çok yüksek maliyetli olması sektörün bir başka zayıf yanını oluşturmaktadır.

Türkiye’deki deprem riski ve gayrimenkul fiyat/kira değerlerindeki oynaklığın yüksek olması sektördeki tehditler arasında sayılmaktadır.

Giriş

Piyasalar, mal ve hizmetlerin alıcı ve satıcılar arasında kendi istekleriyle karşılıklı olarak alınıp satıldığı mekanizmalardır. Gayrimenkul piyasası;

- Kentsel mekân piyasası

- Gayrimenkul varlık piyasasıdır.

Finans Sektörü ve Reel Sektör Arasındaki İlişki

Finansal piyasalar, sermaye birikiminin gerçekleşebilmesi için tasarruf fazlasına sahip kişi ve kuruluşların ellerindeki fonları tasarruf açığı içinde bulunanların kullanımına sunmalarına aracılık etmektedir.

Finans sektörünün temel amacı, reel sektöre fon sağlamak olmalıdır. Sermaye piyasalarındaki fon talebi ve fon arzının dengede olabilmesi, reel sektör ve dolayısıyla ekonomik kalkınma için oldukça önemlidir.

Finansal piyasalar vadesi bakımından, “ para piyasaları ” ve “ sermaye piyasaları ” olmak üzere iki sınıfa ayrılırlar. Para piyasaları kısa süreli (bir yıl ve daha kısa vadeli) fon arz ve talebinin karşılaştığı piyasalardır. Sermaye piyasaları ise uzun süreli (bir yıldan uzun vade) fon arz ve talebinin karşılaştığı piyasalardır. Günümüz finans piyasaları bankalar, kiralama (leasing) şirketleri, faktoring şirketleri, yatırım fonları, aracı kurumlar, sigorta şirketleri ve gayrimenkul yatırım şirketlerinden oluşan oldukça kapsamlı piyasalardır. Hisse senedi piyasası ve tahvilbono piyasasının yanı sıra gayrimenkul piyasası da finans sektörün önemli bir kısmını oluşturmaktadır.

Şirket bilançolarının aktifinde yer alan ve maddi duran varlıklar olarak tanımlanan varlıkların önemli bir bölümü gayrimenkul, yani taşınmaz mallardır. Kurumsal portföy yatırımlarının önemli bir kısmı gayrimenkul yatırımlarına ayrılmış durumdadır.

Gayrimenkul Nedir?

Gayrimenkuller esas niteliği bakımından sabit olan, bir yerden başka bir yere taşınması mümkün olmayan maddi varlıklardır. Gayrimenkullere “taşınmaz eşya” veya “taşınmaz mal” da denilmektedir. Gayrimenkullerin en önemlileri, arazi ve madenlerdir. Gayrimenkuller, dünya üzerindeki maddi duran varlıkların üçte birini oluşturmaktadır. Uluslararası akademik literatüre bakıldığında, gayrimenkul piyasası çalışmalarının mimarlık, şehir ve bölge planlama, hukuk, ekonomi, finans, matematik, istatistik ve bilgi teknolojileri alanları arasında işbirliği gerektiren disiplinler arası çalışmalar olduğu görülmektedir. Gayrimenkul geliştirme, üretilen gayrimenkulü ileri bir tarihte satma veya gayrimenkulü uzun dönemli kiraya verme işlemleri yatırımcıya zaman içinde nakit akışı sağlamaktadır.

Kentsel Mekân Piyasası

Kentsel mekân piyasasında gayrimenkullerin kullanım hakkı söz konusudur. Mekân piyasası basılı kaynaklarda kira piyasası olarak da tanımlanmaktadır. Mekân piyasası arzını belirleyenler ise, gayrimenkul sahipleridir. Kentsel mekânı belirli bir süre için kullanma bedeli veya fiyatı, kira değeri olarak tanımlanmaktadır.

Gayrimenkul Varlık Piyasası (Sermaye Piyasaları)

Mekân piyasasında gayrimenkullerin “kullanım hakkı” söz konusu iken, varlık piyasasında gayrimenkuller üzerinde sahiplik yani “mülkiyet hakkı” söz konusudur. Sermaye piyasalarını, sektör ve yatırım araçları bakımından dört farklı kategori altında tanımlamak mümkündür.

Sermaye piyasaları ve yatırım araçları:

Halka açık olmayan özel piyasalarda ise, finansal varlıkların alım satım işlemleri özel işlemler olarak tanımlanır ve bu işlemler sadece alım satımı yapan kişiler arasında gerçekleşir. Kişiler genellikle, aracı kurumlar olarak tanımladığımız komisyoncular aracılığı ile bir araya gelmektedir.Sermaye piyasaları ve yatırım araçları: Sermaye piyasalarını, halka açık piyasalar ve halka açık olmayan özel piyasalar olarak ikiye ayırmak mümkündür. Halka açık piyasalar, birçok piyasa katılımcısının aktif olarak yer aldığı organize olmuş piyasalardır. Organize piyasalarda alım satım işlemleri anında değerlendirilir ve bu nedenle piyasadaki yeni bilgiyi içeren ya da yansıtan fiyat değişikliği anında gözlemlenebilmektedir.

Özel piyasalarda genellikle tek ve büyük bir varlığın alım satımı söz konusudur. Gerçekleşen finansal işlemin piyasa değeri oldukça büyüktür. Özel piyasalar, halka açık piyasalara kıyasla likit değildir.

Likit piyasalar, söz konusu finansal varlığın kısa sürede ve sorunsuz bir şekilde yani değer kaybına uğramadan alınıp satıldığı piyasalardır.

Halka açık piyasalarda alım satıma konu olan finansal varlığın fiyatını gözlemlemek oldukça kolaydır. Örneğin, hisse senedi fiyatların bilgisayar ekranlarından takip edilebilir. Özel piyasalarda, alım satım işlemine konu olan varlığın piyasa fiyatını gözlemlemek oldukça zor ve masraflıdır.

Özel piyasalar, genellikle tek ve büyük bir varlığın alım satım işlemlerinin kişiler arasında gerçekleştiği piyasalardır. Alım satım işlemine genellikle emlakçılar aracılık etmektedir. Özel piyasalarda işlem gören gayrimenkule dayalı önemli bir finansal varlık, mortgage kredileridir. Mortgage kredisi , konut finansmanı için kullanılan ipotekli bir kredidir. Bankalar verdikleri mortgage kredisine konu olan konut üzerine ipotek koymaktadırlar. Krediyi alan kişi bankaya olan tüm borcunu ödediği takdirde, konut üzerindeki ipotek kaldırılmakta ve konutun mülkiyeti kişiye devredilmektedir. Kredi sözleşmesi, konut kredisi alan kişi ile krediyi veren banka arasında imzalanmaktadır.

Halka açık piyasalarda, iki temel gayrimenkule dayalı finansal varlık işlem görmektedir. Bunlar; Gayrimenkul Yatırım Ortaklıkları (GYO) ve mortgage kredilerine dayalı menkul kıymetlerdir (ipotek teminatlı menkul kıymetler).

GYO’lar, portföyü gayrimenkul (taşınmaz) ve menkul (taşınır) kıymetlerden oluşan ve hisseleri borsada işlem gören şirketlerdir. GYO hisseleri 2000 yılından bu yana ülkemiz hisse senedi piyasası olan İstanbul Menkul Kıymetler Borsasında (İMKB) hızla büyümektedir. İpotek teminatlı menkul kıymetler ise, mortgage kredileri ve kredinin güvencesi olan ipotekli konutlar teminat gösterilerek ihraç edilen borçlanma kâğıtları yani tahvillerdir.

Sermaye piyasalarındaki (halka açık ve/veya özel piyasalar) yatırım araçlarını da iki ayrı kategoride incelemek mümkündür. Bunlar:

- Sermaye yatırım araçları ve

- Borçlanma yatırım araçlarıdır.

Krediler, tahvil/bono ve ipotek teminatlı menkul kıymetler temel borçlanma araçlarını oluşturmaktadır.

Amerika Birleşik Devletleri (ABD) sermaye piyasasındaki yatırım araçlarının dağılımını ve bu dağılım içinde gayrimenkul yatırımlarının payını incelendiğinde, gayrimenkul yatırımlarının ağırlıklı olarak özel sektör (özel piyasalar) sermaye yatırımlarında karşımıza çıktığı görülmektedir. Gelişmekte olan ülkelerde ise, özel sektör yatırımlarının daha fazla olduğunu ve piyasa genelinde gayrimenkul yatırım araçlarının payının daha büyük olduğunu görülmektedir.

Gayrimenkul Ekonomisi Nedir?

Gayrimenkul ekonomisi, ekonomik aktivitelerin merkezi olan kentleri, kentlerin mekânsal yapısını, hane halkı ve firmaların yer seçme kararlarını çalışan, mikroekonomi disiplininin bir alt dalıdır. Gayrimenkul ekonomisi, binaların ve kentsel ve/veya kırsal arazilerin kullanımı, geliştirilmesi ve fiyatlandırılması konularını içermektedir. Gayrimenkul ekonomisi “ Kentsel Ekonomi ” ve “ Finansal Ekonomi ” olmak üzere, ekonomi biliminin iki alt dalı çerçevesinde çalışılmaktadır. Kentsel ekonomi çerçevesinde, kentlerdeki mekân piyasası yani kullanım alanı piyasası çalışılmaktadır. Finansal ekonomi ise, temelde para ve sermaye piyasalarının işleyişini ve bu piyasalardaki yatırım araçlarının fiyatlandırılmasını ve yatırımcıların risk yönetimini çalışmaktadır. Finansal ekonomi çerçevesinde, doğrudan gayrimenkul yatırımları ve gayrimenkule dayalı finansal varlıklar sermaye piyasası yatırım araçları olarak ele alınmaktadır.

Türkiye’de Gayrimenkul Piyasası ve Son Gelişmeler

Türkiye’deki gayrimenkul piyasası dinamiklerini etkileyen çok sayıda faktör bulunmaktadır. Bu faktörler arasında; nüfus artışı, kırsal bölgelerden kentsel bölgelere devam eden göçler, doğal afetler, mevcut konutların yenilenmesi, organize perakende piyasasının (özellikle alışveriş merkezleri) büyümesi, hizmet sektörünün gelişmesi sonucu çok uluslu ve ulusal şirketlerin sayısının artması ve bunun beraberinde ofis alanı kullanım talebindeki artış, ülkemiz coğrafi konumundan dolayı hızla büyüyen lojistik sektörü ve bununla ilgili inşaat ihtiyacındaki artışı sayabiliriz.

Konut Piyasası

Türkiye’de, 1950’li yıllardan itibaren sanayileşmenin sonucu gerçekleşen kentleşme ve hızla artan nüfus nedeniyle konut ihtiyacı önemli ölçüde artırmıştır. 2009 yılında Türkiye genelinde satılan konut sayısı oldukça yüksektir. Söz konusu artışın arkasında yatan en önemli nedenin 2009 yılında faiz oranlarında yaşanan keskin düşüşler olduğu düşünülmektedir. Konut arz ve talebi arasındaki fark, sektörün büyüme potansiyeline dair önemli bir göstergedir. Konut açığının çoğunlukla kaçak yapılaşma yoluyla karşılandığı ve kaçak yapılaşmanın Türkiye’deki konut sektörünün geleneksel bir sorunu olduğu bilinmektedir İleride bu evlerin yıkılması ya da içinde oturanların gelir düzeyleri arttıkça daha yüksek kalitedeki evlere taşınmaları söz konusu olabilir.

Ofis Piyasası

Türkiye’de ofis piyasasının en büyük olduğu şehirler; İstanbul, İzmir ve Ankara’dır. Ofisler fiyatlarına ve konumlara göre A, B ve C olarak sınıflandırılmaktadır. Ofis piyasası Türkiye’deki çok uluslu şirketlerin, yabancı yatırımların ve büyük ulusal şirketlerin sayısının artmaya başladığı 2002 yılından beri gelişmektedir. 2009 yılı Haziran ayı itibariyle, İstanbul ofis piyasası 2,3 milyon m2 ’lik kullanım alanına sahiptir ve Güney-Doğu Avrupa ülkelerinin metropoliten kentleri arasında 2. büyük ofis stokuna sahiptir. Birinci sırada ise 5,4 milyon m2 ’lik ofis alanı ile Atina gelmektedir. Güney-Doğu Avrupa, Orta Doğu ve Afrika’daki kentler arasında Dubai, A-tipi ofis alanlarında en yüksek kira değerlerine sahiptir. İstanbul ise en yüksek ofis alanı kira değerlerine sahip ikinci metropoliten kent olarak görülmektedir.

Perakende Piyasası

Organize perakende sektörünün (alışveriş merkezleri, AVM lerin) hızla büyüdüğü son yıllarda, gayrimenkul sektörünün perakende bölümü daha fazla önem kazanmıştır. Türkiye ve Rusya’daki perakende piyasaları Avrupa’daki en hızlı büyüyen piyasalardır. Perakende ticaret hacminin gelişimi ile birlikte organize perakende (alışveriş merkezleri) de genel perakende sektörü içerisinde büyümeye devam etmektedir.

Lojistik Piyasası

Orta Asya, Avrupa, Orta Doğu ve Kuzey Afrika arasında kıtalararası ulaşım yollarının kesiştiği noktada bulunan bir ülke olan Türkiye’de lojistik piyasası en hızlı büyüyen piyasalardan biridir. İstanbul’daki sanayi bölgeleri genellikle şehri çevreleyen TEM ve E-5 gibi anayolların üzerinde bulunmaktadır. İstanbul’a ek olarak çevre illerden İzmit ve Tekirdağ da Türkiye’nin ana lojistik merkezleri arasındadır.

Konut Finansmanı ve Mortgage Piyasası

Türkiye’deki konut finansmanı hem kurumsal hem de kurumsal olmayan kaynaklarla gerçekleşmektedir. Proje finansmanı ve ipotekli konut kredileri (mortgage kredileri) kurumsal finansman kaynaklarıdır. Öte yandan, kooperatifler ve hisse paylaşımı anlaşmaları ise kurumsal olmayan finansman kaynaklarına örnektir.

Kooperatifler, üyelerini konut sahibi yapmak için kurulan yasal tüzel kişiliklerdir. Ülkemizde, ipotekli konut kredisi olarak bilinen mortgage kredisini, taşınmaz mal yani gayrimenkul finansmanın temel ve klasik borçlanma kontratı olarak tanımlamak mümkündür.

Mortgage kredisi özünde iki adet yasal dokümandan oluşmaktadır. Birincisi, borç senedi (kredi sözleşmesi), ikincisi ise mortgage kredisine konu olan konutun tapusudur. Borçlanan taraf, borcunu ödemekte gecikir ya da ödemez ise kredi veren banka ipotek altında bulunan konutu geri alma hakkına sahiptir. Mortgage sistemi iki yüz yılı aşkın bir süredir dünyanın çeşitli ülkelerinde kısmi farklılıklar olmakla birlikte uygulanmaktadır.

Türkiye Bankalar Birliği verilerine göre, ülkemizdeki toplam konut kredilerinin %99,93’ü mevduat bankaları tarafından verilmektedir.

Ülkemizdeki yeni Konut Finansman Sistemi 6 Mart 2007’de devreye girmiştir. Yeni Konut Finansman Sistemi’ni mevcut konut kredileri sisteminden ayıran en önemli özellik; mortgage kredilerine dayalı menkul kıymet yani “ipotek teminatlı menkul kıymet” piyasasının oluşturulmasıdır. Bankaların kullandırdıkları konut kredileri vadesi, fonlama kaynaklarının (mevduat) vadesinden çok daha uzun olmaktadır. Bu durum, banka için önemli bir vade uyuşmazlığı sorunu oluşturmakta ve bilânçolarını olumsuz etkilemektedir. Kredi kullandıran kuruluşlar, yeni sistemde kredi alacaklarını ipoteğe dayalı menkul kıymet veya tahvil olarak satabilecek, böylece vade riski sorunu ortadan kalkacak, kredilerin fonlanması kolaylaşacak ve bilanço vadeleri birbirlerine yaklaşacaktır. İpotek teminatlı menkul kıymet piyasası ülkemizde henüz uygulamaya geçmemiştir.

Gayrimenkul Yatırım Ortaklıkları (GYO) Piyasası

Gayrimenkul yatırımları büyük kaynaklarla finanse edilebilen, yüksek değerli yatırımlardır. Gayrimenkullerin alım, satım ve yönetim işleri son derece kompleks ve likit olmayan bir piyasa ortamında gerçekleştiğinden, birçok ülkede yatırımcıların gayrimenkul piyasasına erişimi Gayrimenkul Yatırım Ortaklıkları (GYO) piyasası aracılığıyla gerçekleşmektedir. Gayrimenkul ve menkul kıymetlerden oluşan karma portföyler olarak tanımlanan GYO şirketlerinin kurulmasının iki temel nedeni bulunmaktadır. Bunlar, gayrimenkul yatırımlarındaki finansman sıkıntısı ve küçük yatırımcının büyük ölçekli yatırım projelerinden faydalanma isteğidir.

İlk GYO’lar, Massachusetts Yatırım Ortaklıkları olarak bilinmektedir.

Türkiye’deki ilk GYO şirketi ise 1995 yılında kurulmuş ve 1997 yılında halka arz edilmiştir.

Gayrimenkul Yatırım Ortaklıkları;

- gayrimenkullere,

- gayrimenkullere dayalı sermaye piyasası araçlarına,

- gayrimenkul projelerine,

- gayrimenkule dayalı haklara ve

- sermaye piyasası araçlarına

yatırım yapabilen, belirli projeleri gerçekleştirmek amacıyla adi ortaklık kurabilen sermaye piyasası kurumlarıdır. GYO’lar, arazi, bina gibi taşınmaz malları menkul (taşınır) değerler haline getirmektedir. Böylece, taşınmaz malların güvenilirlik, dayanıklılık gibi özelliklerine, bölünebilirlik ve hareketlilik özellikleri de kazandırılmaktadır. Ülkemiz GYO piyasasında şirketler en az %25 oranında halka açık olmak zorundadırlar. Temelde gayrimenkullere yatırım yapan bu şirketlerin emlakçılık, gayrimenkul danışmanlığı ve inşaat işleri ile uğraşmaları kanunen yasaktır.

Ülkemizde, GYO’lara ilişkin ilk yasal düzenleme 1995 yılında çıkarılan “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği” ile gerçekleşmiştir. 1999 yılında ise piyasa temsilcileri, GYO sektörünü tanıtmak ve geliştirmek amacıyla Gayrimenkul Yatırım Ortaklıkları Derneği (GYODER)’ni kurmuşlardır. Gayrimenkul sektöründe kurumsallaşmayı teşvik etmek amacıyla GYO’ların kurumlar vergisinden muaf tutulması ile birlikte, GYO’ların sayıları ve portföylerinin büyüklüğü zaman içinde artmıştır.

Gayrimenkul Piyasası SWOT Analizi

SWOT analizi, analize konu olan ya da incelenen sektörün, kurumun, tekniğin, sürecin, durumun veya kişinin güçlü ( S trengths), zayıf ( W eaknesses) yönlerini belirlemekte ve dış çevreden kaynaklanan fırsat ( O pportunities) ve tehditleri ( T hreats) saptamakta kullanılan bir tekniktir. Analiz sonuçlarına göre, Türkiye’deki gayrimenkul sektörünün güçlü yönleri arasında; güçlü bir bankacılık sistemi, ipotekli konut kredisi sisteminin kısa bir süre önce uygulanmaya başlanması, uluslararası inşaat firmalarının özellikle konut sektörüne yatırım yapması, ve son olarak uluslararası önemli bir kuruluş olan Kentsel Arazi Enstitüsü’nün (Urban Land Institute) ülkemiz gayrimenkul piyasasını 2008’de 1., 2009 yılında ise 3. lider gayrimenkul piyasası seçmesi sayılabilir. Öte yandan, kayıt dışı konut (gecekondu) sorunu ve oldukça eski konut stokunun mortgage kredileri için teminat oluşturabilecek kalitede olmaması sektörün zayıf yönleri arasında sayılmaktadır. Bununla birlikte, kentsel arazinin özellikle İstanbul’da sınırlı ve dolayısıyla çok yüksek maliyetli olması sektörün bir başka zayıf yanını oluşturmaktadır.

Türkiye’deki deprem riski ve gayrimenkul fiyat/kira değerlerindeki oynaklığın yüksek olması sektördeki tehditler arasında sayılmaktadır.